CMDI-Review: Viele Hände- schnelles Ende?

Einheitliche Einlegerpräferenz soll Abwicklung besser finanzieren und rechtssicher machen

Die EU-Kommission ist der Auffassung, dass der europäische Bankenabwicklungsmechanismus in seiner aktuellen Gestalt sein Ziel nicht erreicht habe. Er habe den – als Folge der globalen Finanzkrise eingeläuteten –Paradigmenwechsel vom Bail-out (Haftungsübernahme durch den Staat) zum Bail-in (Haftungsübernahme durch Anteilseigner oder Gläubiger) verfehlt: Zu viele kleine und mittlere Institute würden im Ausfall noch immer mit Hilfe von Steuergeldern abgewickelt. Neben dem großen Ermessensspielraum bei der Beurteilung, ob eine Bank abgewickelt wird (vgl. Teil 1 dieses Blog-Beitrags), sieht die EU-Kommission die uneinheitliche Behandlung von Einlagen in den Mitgliedstaaten als Hindernis für eine effiziente und rechtssichere Abwicklungen an.

Um welche Änderungen geht es?

Mit ihren Vorschlägen will die EU-Kommission verschiedene Änderungen im Abwicklungs- und Einlagensicherungsregime („KOM-Vorschlag“) umsetzen, vgl. Übersicht in Teil 1. Die hier besprochenen Änderungen im Bereich der Haftungsreihenfolge für Einlagen sind im KOM-Vorschlag wie folgt zusammengefasst:

- Stärkung der für die Abwicklung zur Verfügung stehenden Finanzierungsmittel durch den (früheren) Einsatz von Mitteln der Einlagensicherung und

- Einführung einer einheitlichen einstufigen Haftungsklasse für Einleger (einheitliche Einlegerpräferenz, Single Depositor Preference/ SDP), d.h. Abschaffung der Superpräferenz für Einlagensicherungssysteme (DGS) – diese sollen nun früher herangezogen werden können.

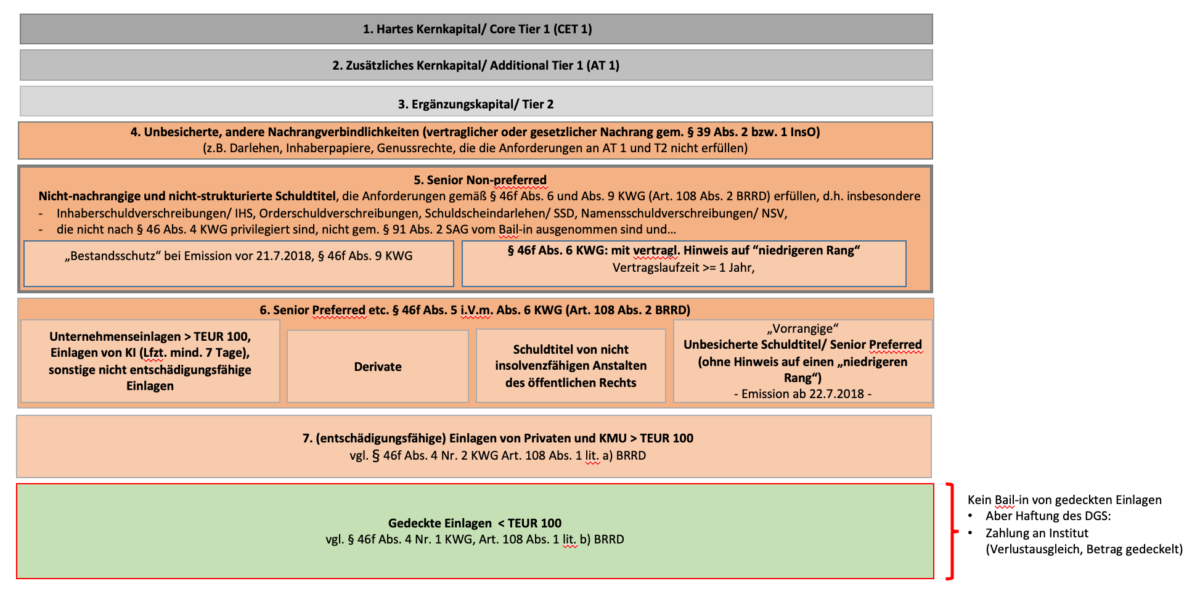

Um die Intention und die Auswirkungen der von der KOM vorgeschlagenen Änderungen besser zu verstehen, werden nachfolgend zunächst die geltende Haftungssystematik sowie die verschiedenen Klassen von Einlagen dargestellt.

Was bedeuten „umgekehrte Insolvenzreihenfolge“ in der Abwicklung bzw. das No Creditor Worse Off-Prinzip („NCWO-Prinzip”)?

Für den Fall einer elementaren Krise eines Institutes gibt es grundsätzlich zwei Möglichkeiten, das Institut zu „beerdigen“ (vgl. hierzu Teil 1):

- die sogenannte nationale Regelinsolvenz, „Insolvenz“, die auf Basis der nationalen, weitgehend nicht harmonisierten Regelungen erfolgt, oder

- die Abwicklung nach dem europäischen Abwicklungsregime (BRRD, SRM-VO)) („Abwicklung“).

Für die Gläubiger des Instituts darf es keinen Unterschied machen, welche Option die Abwicklungsbehörde wählt, das (finanzielle und rechtliche) Ergebnis muss in beiden Varianten gleich sein. Anderenfalls würde die Entscheidung der Abwicklungsbehörde zugunsten der einen oder anderen Variante möglicherweise zu finanziellen Schäden bei einzelnen Gläubigern führen und entsprechende Schadenersatzansprüche nach sich ziehen.

In welchem Verhältnis stehen also Insolvenz und Abwicklung zueinander?

Bei einer Insolvenz wird die Perspektive des Gläubigers eingenommen und geprüft, in welcher Reihenfolge die Forderungen aus den vorhandenen Mitteln befriedigt werden, welcher Gläubiger also zuerst sein Geld bzw. eine anteilige Quote davon erhält. Diese sogenannte Insolvenzreihenfolge ist in den nationalen Gesetzen geregelt – in Deutschland in der Insolvenzordnung (InsO) und dem Kreditwesengesetz (KWG). Die Insolvenzregime sind EU-weit weitgehend nicht harmonisiert und unterscheiden sich zum Teil erheblich. Für einige Eckpunkte wie z.B. die Haftungsreihenfolge gibt es europäische Vorgaben, die wiederum nicht in allen Punkten eindeutig sind.

Die Abwicklung nimmt demgegenüber die Perspektive des Instituts ein, da dessen Verluste durch die Gläubiger aufzufangen sind. Entscheidend ist dabei die Frage, welcher Gläubiger des Instituts bzw. Anteilseigner[1] wann und in welcher Höhe die Verluste des Institutes übernehmen muss – oder vereinfacht gesagt: „sein Geld verliert“. Regelungen dazu enthalten auf europäischer Ebene die BRRD und die SRM-VO sowie national das Sanierungs- und Abwicklungsgesetz (SAG). Das entscheidende Stichwort ist hier das sogenannte Bail-in-Tool: Wendet die Abwicklungsbehörde dieses Instrument auf eine bestimmte Gläubigerforderung an, wird der Rückzahlungsanspruch reduziert: Der Gläubiger erhält sein Geld nicht oder nicht vollständig zurück. Für das Institut fällt dadurch eine Verbindlichkeit weg, es entsteht ein Ertrag, der die Verluste reduziert. Möglich ist auch, dass der Gläubiger zwar seine Forderung verliert, jedoch im Gegenzug Anteile am Institut erhält. Beide Varianten stärken das Kapital des kriselnden Instituts.

Sowohl in der Insolvenz als auch in der Abwicklung muss eine Haftungs- bzw. Gläubigerklasse erst vollständig aufgebraucht (Verluste in der Abwicklung) oder befriedigt (Forderungen in der Insolvenz) sein, bevor die nächste Haftungs- bzw. Gläubigerklasse einbezogen wird. Innerhalb einer Haftungsklasse werden die Verluste bzw. die Auszahlungen gleichmäßig aufgeteilt.

Um das eingangs genannte Ziel eines äquivalenten Ergebnisses für die Gläubiger zu erreichen, müssen beide Ansätze aufeinander abgestimmt sein:

– Die Abwicklung hat spiegelbildlich zur Insolvenz abzulaufen, die Inanspruchnahme also in „umgekehrter Insolvenzrangfolge“ zu erfolgen.

– Um zu verhindern, dass die Abwicklung für die Gläubiger wirtschaftlich betrachtet – zu einer Schlechterstellung gegenüber der Insolvenz führt, gilt für das Abwicklungsverfahren das NCWO-Prinzip (No Creditor Worse Off). Hiernach ist im Nachgang zu einer Abwicklung nochmals explizit zu prüfen, ob eine Insolvenz für die Gläubiger finanziell zum selben Ergebnis geführt hätte, vgl. Art. 34 Abs. 1 lit. g BRRD.

Welche Arten von Einlagen gibt es?

Bankaufsichtrechtlich gibt es verschiedene Arten von Einlagen, die sich sowohl im Grad der Absicherung als auch – derzeit noch – hinsichtlich des Haftungsrang in Insolvenz bzw. Abwicklung unterscheiden:

Gedeckte Einlagen – (nur) diese werden von den Einlagensicherungssystemen in voller Höhe (grds. bis TEUR 100, vgl. Art. 2 Abs. 1 Nr. 5, Art. 6 EinlagensicherungsRL („DGSD“); §§ 2 Abs. 5, 8 EinSiG) geschützt und nur sie haben bislang den besten Rang in Insolvenz und Abwicklung

i. Gedeckte Einlagen – (nur) diese werden von den Einlagensicherungssystemen in voller Höhe (grds. bis TEUR 100, vgl. Art. 2 Abs. 1 Nr. 5, Art. 6 EinlagensicherungsRL („DGSD“); §§ 2 Abs. 5, 8 EinSiG) geschützt und nur sie haben bislang den besten Rang in Insolvenz und Abwicklung

ii. (Weitere) entschädigungsfähige Einlagen von Privaten und kleinen sowie mittleren Unternehmen über TEUR 100 – diese sind nicht durch die Einlagensicherungssysteme, geschützt, haben aber einen besseren Rang als normale Forderungen (Insolvenz) bzw. Verbindlichkeiten (Abwicklung).

iii. Nicht entschädigungsfähige Einlagen wie z.B. Unternehmenseinlagen über TEUR 100, Einlagen von Kreditinstituten oder öffentlichen Stellen wie Kommunen und sonstige nicht entschädigungsfähige Einlagen (vgl. Art. 5 DGSD; § 6 EinSiG) – hier gibt es keine Vorgaben zum Haftungsrang, in vielen Mitgliedstaaten haben diese deshalb denselben Rang wie gewöhnliche ungesicherte Forderungen (z.B. § 46f Abs. 5 KWG)

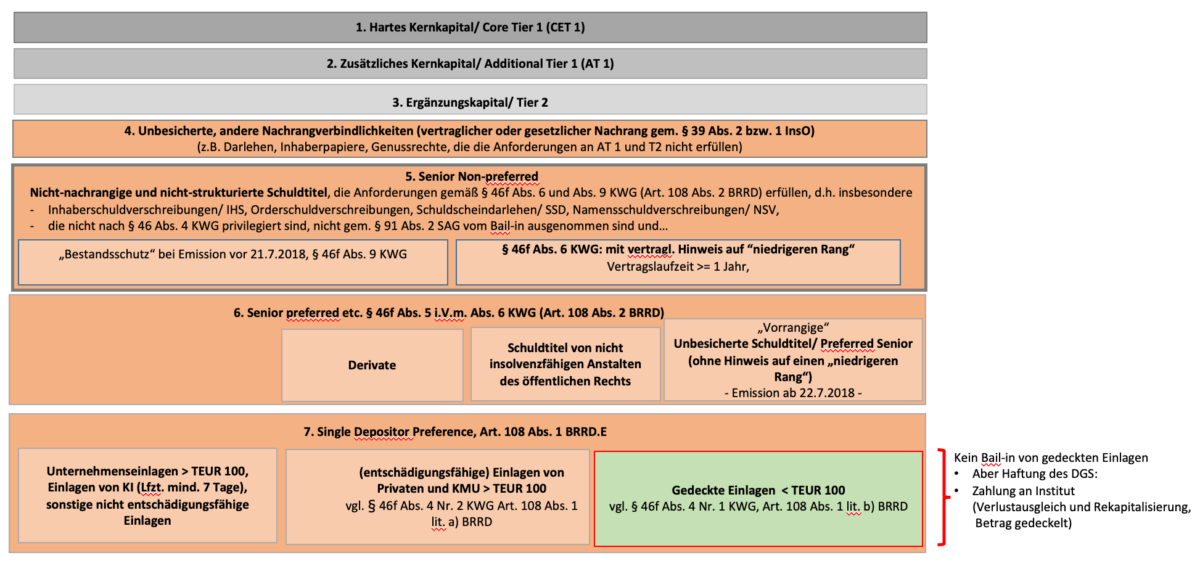

Die nachstehenden Übersichten veranschaulichen die aktuelle[2] sowie die von der EU-Kommission vorgeschlagene Haftungskaskade:

Geplante Haftungsreihenfolge:

Unterschiedliche Umsetzungen der Rangfolge in den Mitgliedstaaten nach geltender BRRD

Bislang fehlt in der BRRD eine explizite Aussage zum Rang der unter iii genannten nicht entschädigungsfähigen Einlagen. Dies hat zur Konsequenz, dass diese in den Insolvenzregimen der Mitgliedstaaten unterschiedlich behandelt, werden[3]. Naturgemäß fällt dadurch die Prüfung der Gleichwertigkeit von Insolvenz und Abwicklung (siehe oben NCWO) je nach Mitgliedstaat unterschiedlich aus und verhindert gleiche Wettbewerbsbedingungen (level playing field).

Eine weitere Schwierigkeit liegt darin, dass die Abwicklungsbehörde gesetzlich die Möglichkeit hat, einzelne Positionen vom Bail-in auszunehmen, wenn dies z.B. für einen (zeitlich) reibungslosen Ablauf der Abwicklung, aus Gründen der Finanzmarktstabilität oder aufgrund von Ansteckungsgefahren erforderlich ist, vgl. Art. 34 Abs. 3 BRRD i.V.m. § 92 SAG bzw. Art. 27 Abs. 5 SRM-VO. So kann es sinnvoll sein, im Einzelfall sämtliche Einlagen – einschließlich der nicht erstattungsfähigen – nicht dem Bail-in zu unterwerfen, um etwa das Vertrauen in die Sicherheit der Einlagen zu schützen. Denn in der öffentlichen Wahrnehmung ist die oben gezeigte Unterteilung der Einlagen nicht präsent und schwer vermittelbar.

Hinweis: Eine Abweichung von der gesetzlichen Haftungsreihenfolge, z.B. durch Schonung der Anteilseigner, während die Inhaber von Instrumenten zusätzlichen Kernkapitals Verluste erleiden müssen (dies hatte im Fall Credit Suisse unter den betroffenen Kapitalgebern für Furore gesorgt) ist auf Basis von BRRD bzw. SRM-VO nicht möglich. Art. 34 BRRD bzw. Art. 27 SRM-VO ermöglichen nur in engen, gesetzlich fixierten Fallgestaltungen die Ausnahme einzelner Gläubigerpositionen vom Bail-in. Die vorrangige Haftung der Anteilseigner und Inhaber von Eigenmittelinstrumenten bleibt unberührt (siehe Haftungsklassen 1 bis 3) und erfolgt in festgelegter Reihenfolge, vgl. Art. 34 Abs. 1 lit.a und b BRRD, Art. 17 Abs. 1 SRM-VO .

Wie das obige Schaubild zeigt, würde diese Ausnahme vom Bail-in für nicht erstattungsfähige Einlagen zu einer Schlechterstellung der übrigen Gläubiger in der Haftungsklasse 6 führen, die theoretisch den gleichen Rang wie die nicht erstattungsfähigen Einlagen haben. Nach der jetzigen Rechtslage hat die Abwicklungsbehörde somit nur die Wahl zwischen zwei Negativszenarien

- entweder sie bezieht die nicht erstattungsfähigen Einlagen in die Abwicklung mit ein (d.h. diese verlieren ihr Geld) und riskiert einen Vertrauensverlust der Einleger oder des Marktes insgesamt

- oder sie gewährt den nicht erstattungsfähigen Einlagen eine Ausnahme vom Bail-in, sieht sich dann aber Schadenersatzansprüchen der anderen Gläubiger der jeweiligen Haftungsklasse ausgesetzt, da diese nun im Verhältnis mehr Verluste erleiden als sie hätten tragen müssen, wenn die nicht erstattungsfähigen Einlagen mit zur Verlusttragung herangezogen worden wären. (NCWO)

Die Lösung der EU-Kommission: Single Depositor Preference – gleicher Schutz für alle Einlagen

Die Kommission schlägt nun vor, diese Problematik dadurch zu lösen, dass sämtliche Einlagen (oben Einlagen i – iii) auf eine Stufe gestellt werden und somit der Haftungsrang für Einlagen einheitlich geregelt ist (Einheitliche Einlegerpräferenz, Single Depositor Preference). Die EU-Kommission hält dies für vorteilhaft, weil dadurch im Fall der Abwicklung die komplizierte und in der öffentlichen Wahrnehmung wenig verständliche Unterscheidung zwischen gedeckten, erstattungsfähigen und nicht erstattungsfähigen Einlagen (s.o. Nr. i-iii) zunächst wegfallen würde[4].

Zugleich führt diese Anpassung dazu, dass früher auf die Mittel der Einlagensicherungssysteme zugegriffen werden kann.

Konsequenz – stärkere finanzielle Beteiligung der Einlagensicherungssysteme

Diese aus Sicht der EU-Kommission insbesondere wegen ihrer vereinfachenden und harmonisierenden Wirkung als vorteilhaft angesehene Lösung führt für bestimmte Gläubiger sowie für die Einlagensicherungssysteme zu einer veränderten Risikolage, die eine neue Risikobewertung erforderlich machen kann.

Gläubiger, die aktuell Ziff. ii der Einlagen zugeordnet sind, haften nach dem KOM-Vorschlag künftig im selben Rang wie Gläubiger der Ziff. iii Einlagen, die bislang vorrangig zum Verlustausgleich herangezogen werden. Ebenfalls zum Verlustausgleich im selben Rang herangezogen wird nunmehr zusätzlich das Einlagensicherungssystem (DGS), dem das ausfallende Institut angehört. Für Inhaber von Forderungen der Haftungsklasse 6 der Übersicht, z.B. Gläubiger von senior-preferred-Papieren[5], ergibt sich ggf. eine leicht erhöhte Haftungsquote, da die Gläubiger der nicht entschädigungsfähigen Einlagen gem. Ziff. iii nicht mehr gemeinsam mit ihnen haften.

Zwar sind DGS nicht selbst Gläubiger der Institute und somit formal nicht in der Haftungskaskade aufgeführt. Sie übernehmen jedoch den Teil der Verluste, der rechnerisch auf die Inhaber gedeckter Einlagen, (z.B. Sparer), entfällt: Nach den in der EU vereinheitlichten Einlagensicherungsrecht sind diese vor einer Inanspruchnahme in der Abwicklung/Insolvenz des Institutes geschützt, ihre Guthaben bleiben grundsätzlich bis zu TEUR 100 unangetastet. Die geschützten Guthaben (= gedeckten Einlagen) sind jedoch als Rechengröße im Rahmen der Abwicklung von Bedeutung. Auf dieser Basis wird ermittelt, in welcher Höhe das Einlagensicherungssystem – pari passu mit den übrigen Einlagengläubigern – Gelder zur Abwicklung des Instituts beisteuern muss.

Zudem würde nach unserer Einschätzung die Gefahr der Bank-Runs zwar reduziert (so Erwägungsgrund 39 des BRRD-E), jedoch nicht vollständig gebannt. Die Single Depositor Preference ermöglicht es in der Tat, dass bei Inanspruchnahme von Gläubigern bis einschließlich der Haftungsklasse 6 keine Einleger betroffen werden. Sollten die Verluste jedoch so hoch sein, dass auch über die Haftungsklasse 6 hinaus Verluste offenbleiben, so müsste für diese verbleibenden Verluste die neue Haftungsklasse 7 (Einlagen) herangezogen werden, das Verunsicherungspotential der Einleger dürfte sich dann erneut stellen.

Ausblick

Das Thema Abwicklung nach BRRD bzw. SRM-VO hat inzwischen einen Grad an Komplexität erreicht, der nur noch von wenigen in allen seinen Verästelungen durchdrungen werden dürfte. Dies wird insbesondere beim Thema Haftungskaskade und Zusammenspiel von nationalen Regelinsolvenz und europäischen Abwicklungsregime deutlich. Es bleibt abzuwarten, ob der KOM-Vorschlag, sollte er unverändert in dieser Form verabschiedet werden, hier tatsächlich die gewünschte Vereinfachung bringt und künftig mehr ausfallende Institute über den Instrumentenkasten des europäischen Abwicklungsregimes (und damit ohne die Inanspruchnahme öffentlicher Steuergelder) geordnet aus dem Markt ausscheiden können.

[1] Im Folgenden wird vereinfachend nur von „Gläubigern“ gesprochen. An der Verlusttragung sind jedoch auch (und zuerst) die Anteileigner beteiligt.

[2] Siehe dazu auch die Haftungskaskade auf der Internetseite der BaFin:

https://www.bafin.de/dok/7991302

[3] Der KOM-Vorschlag zur BRRD enthält auf S. 18 eine Übersicht der verschiedenen Herangehensweisen der Mitgliedstaaten.

[4] Die Vereinheitlichung der Einlegerpräferenz betrifft auch erstattungsfähige Einlagen von Zweigstellen von Instituten mit Sitz der EU, die bislang im Rang hinter den Einlagen bei EU-Instituten rangierten, vgl. Art. 108 Abs. 1 lit. a) Ziff. ii) BRRD vs. Art. 108 Abs. 1 lit. b BRRD-E. Dieser Aspekt wird hier aus Vereinfachungsgründen nicht thematisiert.

[5] Vgl. Übersichten der Haftungsklassen, Nr. 6: Nicht-nachrangige und nicht-strukturierte Schuldtitel, die Anforderungen gemäß § 46f Abs. 6 und Abs. 9 KWG (Art. 108 Abs. 2 BRRD) nicht erfüllen, d.h. insbesondere Inhaberschuldverschreibungen/ IHS, Orderschuldverschreibungen, Schuldscheindarlehen/ SSD, Namensschuldverschreibungen/ NSV ohne Hinweis auf den niedrigeren Rang.

-

![]() Jessica Glaser

Associated Partner

Jessica Glaser

Associated Partner

-

![]() Dr. Nina Scherber

Associated Partner

Dr. Nina Scherber

Associated Partner